롯데칠성음료, 맥주 신제품만 출시하면 망가지는 재무구조

‘클라우드(2014)' ‘피츠(2017)' 출시 후 부채비율 늘고 유동비율 감소

[데이터뉴스=안신혜 기자] 롯데칠성음료의 재무구조가 나빠지고 있다. 주류부문 수익성이 급격히 악화되고 있는 가운데, 맥주 ‘클라우드’와 ‘피츠'가 출시된 2014년과 2017년 마케팅 비용 증가와 수익성 감소가 특히 눈에 띈다. 맥주 신제품 출시가 회사의 재무구조를 악화시킨 셈이다.

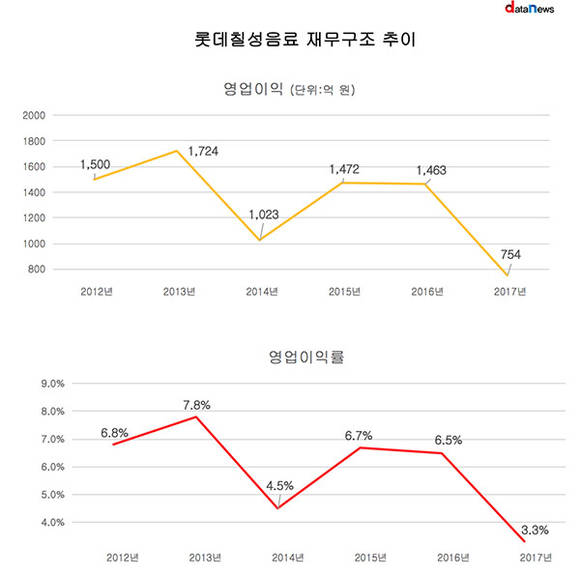

14일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 롯데칠성음료의 사업보고서를 분석한 결과, 이 회사의 영업손익은 5년 새 1724억 원에서 754억 원으로 56.3% 감소했고 주류부문 영업손익은 691억 원에서 -394억 원으로 적자전환했다.

롯데칠성음료와 주류부문의 영업이익이 급격히 감소한 시기는 맥주 ‘클라우드'와 ‘피츠' 출시와 관련이 있다. 클라우드를 출시한 2014년 롯데칠성의 영업이익은 1023억 원으로 전년 대비 40.7% 급감했고, 피츠를 출시한 지난해 영업이익은 754억 원으로 전년대비 40.5% 급감했다.

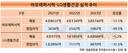

주류부문의 영업손익 역시 2014년 356억 원으로 전년대비 48.5% 감소했고, 2017년 영업손익은 -394억 원으로 전년도 274억 원 대비 668억 원 줄어들었다.

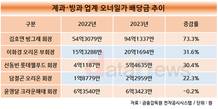

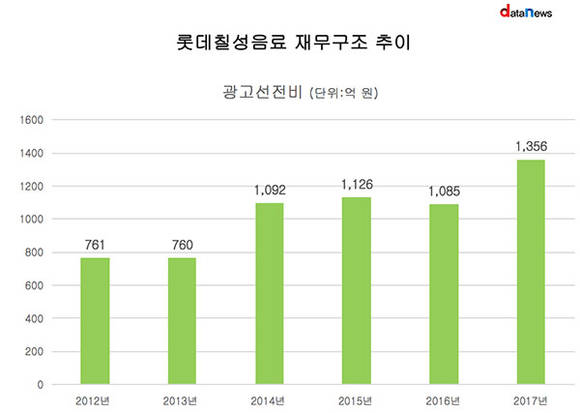

맥주 신제품 출시에 따라 마케팅 비용을 지출하면서 영업이익이 깎였다는 분석이다. 클라우드 출시 이전 760억 원대를 유지하던 광고선전비는 2014년 이후 올랐고, 피츠 출시 후 다시 증가하는 형태다.

롯데칠성의 광고선전비는 2013년 760억 원에서 2014년 1092억 원으로 43.7% 급증했고, 이후 1000억 원 대로 상승한 상태에서 피츠가 출시된 2017년 광고선전비는 1356억 원으로 전년대비 25.0% 늘었다.

영업이익률은 6~7%를 유지하면서도 2014년과 2017년 감소했다. 영업이익률은 2013년 7.8%에서 2014년 4.5%로 떨어졌고, 이후 2015년 6.7%, 2016년 6.5%로 높아졌지만 2017년 다시 3.3%로 떨어졌다. 기준 기간 내 가장 낮은 영업이익률이다.

마케팅 비용 뿐만 아니라 맥주 출시에 따른 맥주공장 설비 및 증설 투자로 비용이 지불됐다. 롯데칠성은 맥주1공장 설립을 위해 2012년부터 2015년까지 건설에 1800억 원, 증설에 300억 원 총 2100억 원을 투자했다. 또 2015년 착공해 2017년 7월부터 가동한 맥주2공장은 건설에 7000억 원이 투자됐다.

맥주시장에 진출했지만 수입맥주의 인기 등으로 맥주 시장의 경쟁이 과열되면서 롯데칠성의 재무구조도 악화됐다는 분석이다.

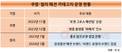

먼저 롯데칠성음료의 차입금은 2013년 6960억 원에서 2014년 9780억 원, 2015년 1조1423억 원, 2016년 1조4237억 원, 2017년 1조3565억 원으로 5년 새 6605억 원, 94.9% 늘었다. 차입금의존도는 2013년 17.6%, 2014년 23.9%, 2015년 26.1%, 2016년 30.6%, 2017년 38.9%로 상승했다.

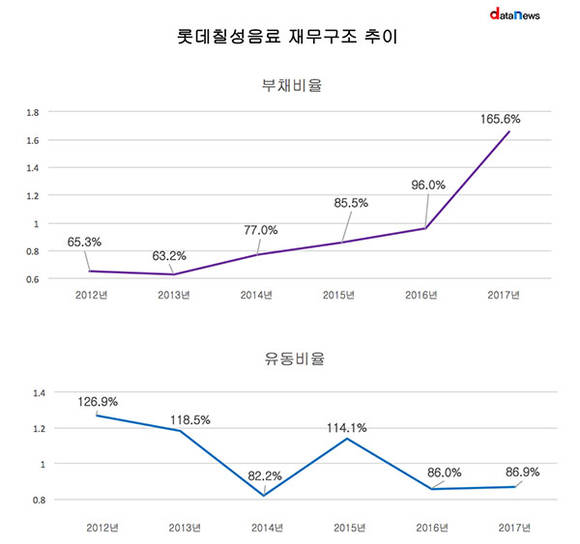

2013년 63.2%였던 부채비율은 2016년 165.6%로 두 배 이상 늘었다. 부채비율은 2013년 63.2%, 2014년 77.0%, 2015년 85.5%, 2016년 96.0%, 2017년 165.6%이다. 지난해 부채는 전년대비 줄었지만 부채비율은 늘어났다.

유동비율은 2013년 118.5%에서 2014년 82.2%로, 2015년 114.1%, 2016년 86.0%, 2017년 86.9%로 떨어졌다.

anna@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]