주익수 하이투자증권 사장, 대우조선 부실채권에 골머리

대우조선 회사채 400억 원 보유, 증권사 보유물량 30%...작년 당기순이익의 20배

[데이터뉴스=박시연 기자] 현대중공업이 하이투자증권 매각을 추진하고 있는 가운데, 대우조선해양 부실채권으로 인한 매각 가치 하락 우려가 제기되고 있다.

주익수 하이투자증권 사장의 고심이 깊다.

17일 업계에 따르면 현대중공업은 지주사 체제 전환을 위해 지난 3일 현대로보틱스, 현대중공업, 현대건설기계, 현대일렉트릭앤에너지시스템 등 4개 회사의 독립 법인으로 분할됐다. 이에 따라 현대중공업은 금산분리 규정에 의거, 지주사 전환 유예기간인 2년 안에 하이투자증권을 반드시 매각해야 하는 상황이다.

하이투자증권은 증권사 가운데 대우조선해양 회사채를 가장 많이 보유하고 있는 상태다. 매각을 서둘러야하는 입장에서, 회사 가치가 하락할 수 있다.

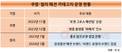

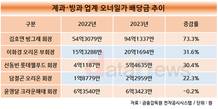

하이투자증권이 보유하고 있는 회사채는 400억 원으로 증권사가 보유한 회사채 규모인 1352억 원의 30%에 해당한다. 증권사가 보유한 회사채 규모가 은행사가 보유한 대우조선해양의 회사채 규모인 5000억 원대에 비해 적은 수준이지만 문제는 중소형 증권사들의 자기자본 자체가 적어 타격이 클 수 있다.

하이투자증권이 보유하고 있는 회사채는 400억 원으로 증권사가 보유한 회사채 규모인 1352억 원의 30%에 해당한다. 증권사가 보유한 회사채 규모가 은행사가 보유한 대우조선해양의 회사채 규모인 5000억 원대에 비해 적은 수준이지만 문제는 중소형 증권사들의 자기자본 자체가 적어 타격이 클 수 있다.

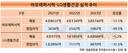

실제로 하이투자증권의 2016년 연결 사업보고서를 살펴보면 지난해 영업이익은 164억 원. 당기순이익은 29억 원에 불과하다. 이는 2015년 영업이익 423억 원, 당기순이익 312억 원보다 각각 61.2%, 90.7%나 감소한 수치다. 2016년 당기순이익 기준, 현재 하이투자증권이 보유하고 있는 대우조선해양의 회사채는 당기순이익의 20배에 달한다.

금융당국이 제안한 대우조선해양 채무조정안이 합의될 경우 증권사들은 보유한 익스포져(위험노출액)의 절반을 주식으로 전환하고 남은 채권의 상환일을 3년간 연장해야 한다. 채무조정안이 합의된다 해도 대우조선해양이 회생하지 못할 경우 손실이 불가피하다.

그러나 대우조선해양이 채무조정안에 실패해 P플랜에 들어가게 된다 하더라도 대규모 손실이 발생한다. 은행과 달리 증권사읙 경우 충당금을 쌓지 않기 때문에 완충 작용이 없기 때문이다.

이미 하이투자증권은 지난해 매각이 불발된 경험을 안고 있다. 당시 LIG투자증권만 인수전에 참여하면서 흥행에 실패했을 뿐 아니라 그 역시 매각가에 대한 의견을 좁히지 못해 무산됐다. 때문에 현대중공업은 당시 논의됐던 매각가보다 가격이 더 낮아질 가능성이 높아진 상태다.

엎친데 덮친격으로 하이투자증권은 시장가치 향상을 위한 자구책으로 실시하려 했던 구조조정 역시 노조의 반대에 부딪친 상황이다.

지난 3월 현대중공업은 주주총회에서 점포 통폐합에 대한 권한은 대표이사에게 위임하는 안건이 올랐다. 이에 대해 전국사무금융서비스노동조합은 기자회견을 열고 통폐합 권한 위임은 일방적 영업조직 축소로 이어질 수 있다며 우려의 목소리를 제기한 바 있다.

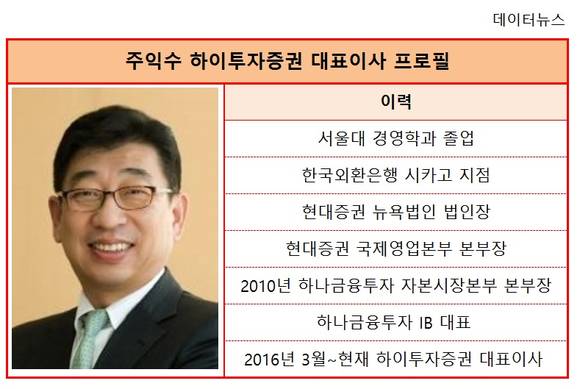

한편 주익수 사장은 1960년생으로 서울대 경영학과를 졸업했다. 한국외환은행 시카고점, 현대증권 국제영업본부 본부장, 하나금융투자 자본시장본부 본부장, 하나금융투자 IB 대표 등을 거쳐 지난 2016년 3월 하이투자증권 대표이사로 취임했다.

si-yeon@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]