SK에코플랜트가 친환경 사업 비중을 확대하고 부채비율을 개선시키며 상장을 위한 발판 마련에 힘썼다. 지난해에는 프리 IPO(기업공개)에도 성공하며 긍정적인 분위기를 만들어냈다.

다만, 최근 증시 상황이 좋지 않아 목표로 제시했던 올해 하반기보다 IPO 시기가 미뤄질 수 있다는 전망이 제기되고 있다.

7일 업계에 따르면, SK에코플랜트는 2023년 하반기를 목표로 기업공개를 준비했다. 지난해 4월에는 IPO 대표 주관사로 NH투자증권, 크레디트스위스(CS), 씨티그룹글로벌마켓증권 등을 선정하기도 했다.

SK에코플랜트는 2021년 5월 사명을 변경하며 친환경기업으로의 변모에 나섰다. 관련 회사들을 인수하며 친환경 사업 몸집을 불리는 등 기업가치 높이기에 주력했다. 2020년 환경시설관리(옛 EMC홀딩스)에 이어 테스, 삼강엠엔티(현 SK오션플랜트) 등을 인수했다.

또한 수소연료전지, 해상풍력, 태양광 등의 신재생에너지 사업도 추진 중이다.

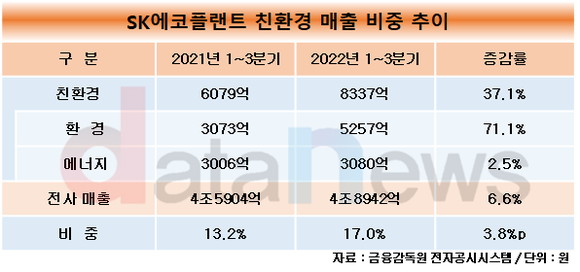

이에 힘입어 친환경 사업 매출은 크게 증가했다. 지난해 3분기 누적 기준 친환경(환경·에너지) 사어 매출은 8337억 원으로 전년 동기(6079억 원) 대비 37.1% 증가했다. 전사 매출에서 차지하는 비중도 13.2%에서 17.0%로 3.8%p 상승했다.

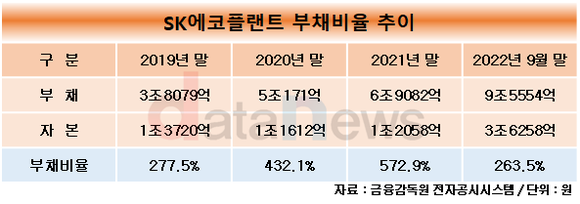

최근에는 프리 IPO(상장을 위한 사전투자유치)를 통해 재무건전성 개선에도 나섰다. 지난해 7월 프리 IPO를 마무리하면서 1조 원 규모의 자본 확충에 성공했다. 이에 2021년 말 572.9%까지 치솟았던 부채비율은 지난해 9월 말 기준 263.5%로 대폭 개선됐다.

다만 최근 금리 인상 등으로 국내외 증시 상황이 좋지 않은 점이 문제점으로 꼽힌다. 현재 상황에서는 제대로 된 기업가치를 평가받을 수 없을 것으로 우려되기 때문이다.

사명 변경 당시 안재현 대표(현 SK디스커버리 사장)는 회사의 기업가치 목표를 10조 원으로 제시한 바 있다.

SK에코플랜트 IPO는 올해 하반기보다 늦춰져도 당장 큰 문제는 없다. 현재까지 상장예비심사신청서를 제출하지 않아 시간상 쫓겨서 IPO를 철회해야 하는 부담이 없기 때문이다. 다만 오랫동안 IPO를 기다려온 주주들은 불만이 쌓일 수밖에 없다.

이에대해 SK에코플랜트 관계자는 "구체적인 상장시기는 국내외 경제, 증시상황 등을 종합적으로 고려해 검토할 예정"이라고 말했다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - '환경' 외친 SK에코플랜트, 관련 사업부문 영업이익은 하락 (2022/10/11)

- - IPO 공식화했는데…박경일 SK에코플랜트 대표, 수익성 하락 '근심' (2022/05/27)

많이 본 뉴스