이성근 대우조선해양 대표의 연말 분위기가 어둡다. 이 대표는 취임 당시 실적 개선과 한국조선해양(구 현대중공업)과의 기업 결합 등이 당면과제로 꼽혔다. 하지만 둘다 지지부진하다. 특히 임기 만료를 앞두고 올해 누적 영업손실은 1조 원을 넘는 등 수익성 악화가 이어지고 있다.

15일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 대우조선해양의 분기보고서를 분석한 결과, 이성근 대표의 임기가 2022년 3월 만료될 예정이다. 이 대표는 대우조선해양의 전신인 대우조선공업으로 입사한 내부 출신이다. 선박해양기술연구소장(2006년), 선박사업본부장(2016년), 조선소 소장(2017년) 등을 거쳐 2019년 3월 대표이사에 취임했다.

이 대표의 취임 후 당면과제로는 실적 개선과 한국조선해양과의 기업 결합 등이 꼽혔다.

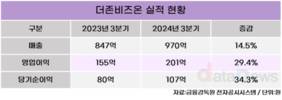

먼저 수익성은 큰 폭으로 악화됐다. 2018년 1조를 넘겼던 영업이익은 2019년 2928억 원, 2020년 1534억 원으로 주저앉았다. 최근 몇 년간 수주가 저조한 수준을 이어왔고, 건조하고 있는 선박들에 대한 고정비 부담이 증가된 데 영향을 받았다.

올해 1~3분기에는 1조2393억 원의 영업손실이 발생했다. 전년 동기(3860억 원)과 비교하면 적자로 돌아섰다. 후판(선박용이나 건설용 철강재로 주로 사용하는 두께 6mm 이상의 두꺼운 철판) 등 강재 가격 상승 여파를 고려해 올해 상반기 8000억 원의 공사손실충당금을 반영한 탓이다.

수익성이 하락세를 이어오며, 개선되고 있던 재무건전성도 악화세로 돌아섰다. 올해 9월 말 부채비율은 297.3%로 집계됐다. 전년 말(175.8%)과 전년 동기(161.4%) 대비 121.5%p, 135.9%p씩 상승했다.

한국조선해양(구 현대중공업)과의 기업결합도 속도를 내지 못하고 있다. 대우조선해양의 최대주주인 산업은행은 2019년 현대중공업을 인수 후보자로 확정하고 현물출자 방식으로 대우조선해양을 매각하기로 결정했다.

현물출자 및 투자계약은 기업결합심사가 모두 끝나야 진행할 수 있다. 현재까지 중국과 싱가포르, 카자흐스탄만 합병 승인이 났고, 한국과 유럽연합(EU), 일본에서는 기업결합심사가 지연되고 있다.

특히 EU의 기업결합 심사가 관건으로 꼽힌다. EU는 그간 세 차례나 심사를 유예했다. 유럽은 액화천연가스(LNG) 운반선 선사가 몰려있는 지역이다. EU는 한국조선해양이 대형화를 통해 가격경쟁력을 갖추는 것을 부담스러워하는 것으로 알려졌다.

지난 달 23일 EU가 두 기업의 기업결합 심사를 재개한다고 밝히며, 인수 작업이 속도를 낼 것으로 전망됐다. EU의 심사 결과에 따라 한국과 일본이 결정을 내릴 것으로 평가되고 있다. 다만, 심사 기한이 내년 1월 20일로 미뤄진 탓에 연내 인수작업 마무리는 사실상 어려운 것으로 관측되고 있다.

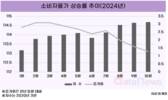

한편, 올해 들어 신규수주가 증가세를 그린 것은 긍정적으로 평가된다. 대우조선해양은 현재(12월 6일 누적)까지 107억7000만 달러의 수주를 따냈다. 지난해 연간 수주(56억4000만 달러)의 두 배 가까운 수치다. 연간 목표(77억 달러)도 39.9% 초과 달성했다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - 대우조선해양, 재무건전성 악화…결손금에 부채비율 대폭 증가 (2021/11/03)

- - 조선업계 수주 랠리…한국·대우조선 벌써 목표 초과 (2021/09/27)

- - 대우조선해양, 4년 동안 직원 1801명 줄었다 (2021/02/02)

많이 본 뉴스