우리금융지주 4년 만에 부활…손태승 우리은행장, M&A 등 과제 산적

지주사 전환시 BIS비율 낮아져…공격적 M&A 등 사업다각화 어려울 수도

[데이터뉴스=박시연 기자] 우리은행이 내년 초 출범을 앞둔 우리금융지주 회장에 손태승 우리은행장을 내정했다. 손 회장 앞에는 당장 우리금융의 사업다각화와 지배구조 안정화 등 풀어가야할 과제가 산적해 있다.

12일 금융권에 따르면 우리은행은 8일 임시 이사회를 열고 손태승 우리은행장을 우리금융지주 회장으로 내정했다. 금융위원회가 정례회의를 열고 우리은행의 금융지주사 전환을 인가한지 하루만으로, 손 은행장의 회장 겸직 임기는 오는 2020년3월까지다.

이에 따라 손 은행장은 M&A를 통한 사업다각화와 지배구조 안정화 등 산적한 과제를 예상 임기 1년 동안 해결해야 하는 부담을 떠안게 됐다.

2019년 1월 출범 예정인 우리금융지주는 우리은행과 우리신용정보 등 6개 자회사와 16개 손자회사, 1개의 증손회사 등을 지배하게 된다.

2019년 1월 출범 예정인 우리금융지주는 우리은행과 우리신용정보 등 6개 자회사와 16개 손자회사, 1개의 증손회사 등을 지배하게 된다. 업계에서는 우리금융지주가 M&A를 통해 민영화 추진 과정에서 매각했던 보험, 증권 등의 계열사를 보충해야 한다고 보고 있다.

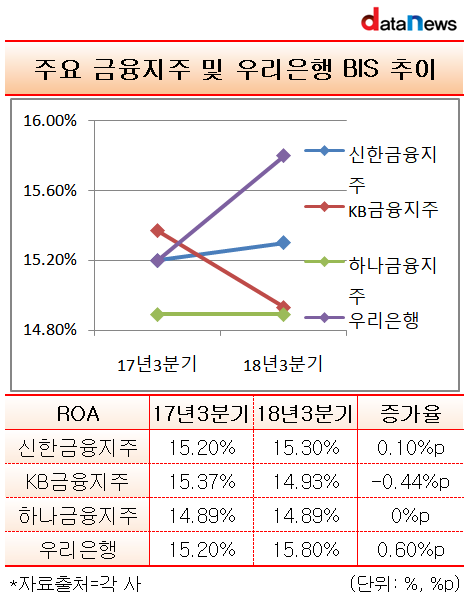

그러나 금융지주사로 전환시 내부등급법이 아닌 표준등급법이 적용돼 보유 자산에 대한 위험가중치가 증가한다. 업계에서는 표준등급법 적용시 국제결제은행(BIS)기준 자기자본비율이 현 15.8%(3분기 기준)에서 10%대까지 하락할 것으로 보고 있다. 은행과 금융지주에 대한 금융당국의 BIS비율 권고 수치는 14% 이상이다.

이 때문에 우리금융지주 전환 후에도 자본여력이 매우 제한적일 것이란 예측도 제기되고 있다.

우리은행은 은행법 적용을 받아 자기자본의 20%로 출자가 제한돼 있었다. 그러나 지주사 전환시 출자 한도가 자기자본의 130%대까지 확대된다. 그러나 지주사 전환 후 1년간 표준등급법이 적용됨에 따라 당장 BIS 비율을 맞춰야 하는 우리금융지주는 대형 M&A에 섣불리 뛰어들기 힘들기 때문이다.

현 은행법시행세칙 상 금융감독원의 승인 심사를 거쳐 표준등급법을 1년여간 시범운영한 뒤, 리스크 관리 역량 등을 인정 받아야 내부등급법을 이용할 수 있다.

이에 따라 손 행장은 금융당국을 빠른 기간 안에 설득해 내부등급법을 도입해야 하는 상황이다.

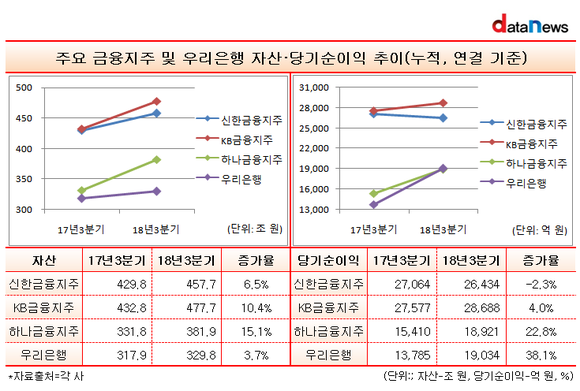

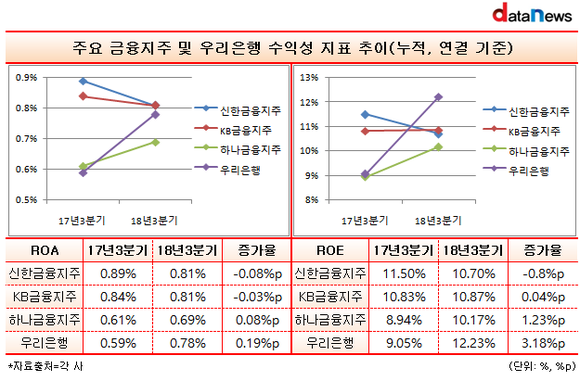

올해 3분기 기준 우리은행의 누적 당기순이익(연결 기준)은 1조9034억 원으로 전년 동기(1조3785억 원) 대비 38.1%나 급증했다. 이미 하나금융지주의 3분기 누적 당기순이익(1조8921억 원)을 113억 원 차이로 따돌린 상태다. 그러나 1위인 KB금융지주와(당기순이익 2조8688억 원) 격차는 9654억 원에 달해 반드시 포토폴리오의 다각화가 필요한 상태다.

si-yeon@datanews.co.kr

si-yeon@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]