금호석유화학, 주요사업 부진에 영업익 1년 새 25%↓

원재료 상승분 제품가에 반영 못해 합성고무 부문 부진…3분기 누적 영업이익 3518억 원

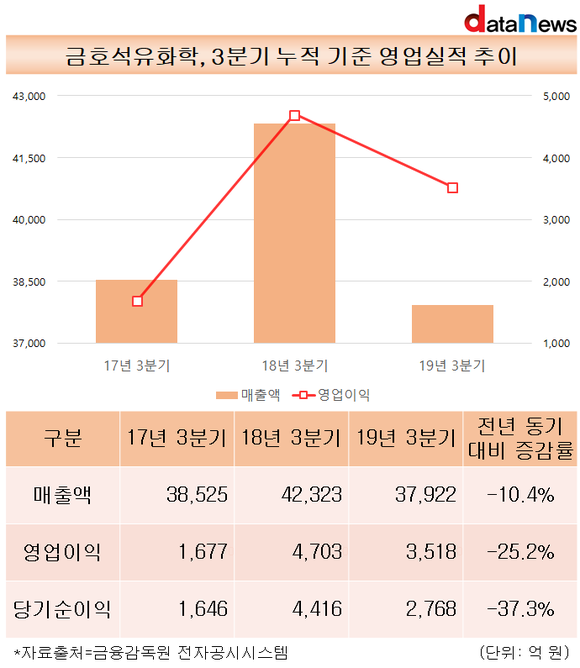

금호석유화학의 영업이익이 1년 새 25%나 쪼그라들었다. 지난 해 3분기 누적 기준 영업이익은 3518억 원으로 집계됐다. 주요 사업부문 부진으로 인한 매출액 감소에 영향을 받았다.

13일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 금호석유화학의 분기보고서를 분석한 결과, 이 기업의 지난 해 3분기 누적 기준 매출액이 3조7922억 원으로 집계됐다. 직전년도 같은 기간(4조2323억 원) 대비 10.4% 감소했다.

사업부문별 매출액이 모두 쪼그라들었다. 분기보고서에 따르면, 금호석유화학의 사업부문은 크게 합성고무·합성수지, 기초유기화합물, 기타 등으로 나뉜다. 각각 지난 해 3분기 누적 기준으로 전체 매출액 가운데 74.3%, 27.8%, 2.5%씩을 차지한다.

합성고무·합성수지와 기초유기화합물 부문의 2019년 3분기 누적 기준 매출액이 2조8183억 원, 1조561억 원으로 집계됐다. 전년 동기(2조9584억 원, 1조3564억 원) 대비 4.7%, 22.1%씩 하락했다.

그 가운데 주 사업부문인 합성고무 부문 매출액 감소세는 원재료인 부타디엔(BD) 가격이 아시아 지역 BD 공장 문제와 신규공장 가동지연으로 급등했으나, 제품가에 이를 반영하지 못한 탓이다.

3분기 누적 기준 영업이익 역시 2018년 4703억 원에서 2019년 3518억 원으로 25.2% 감소했다. 매출액 감소에 더해 판관비 증가에 영향을 받았다.

실제로, 같은 기간 판관비 규모는 1213억 원에서 1383억 원으로 14.0% 늘었다. 판관비 가운데 경상연구개발비가 288억 원에서 336억 원으로 16.8%, 복리후생비가 76억 원에서 81억 원으로 7.2%, 급여가 324억 원에서 332억 원으로 2.4%씩 증가했다.

순이익 역시 2018년 3분기 누적 4416억 원에서 2019년 같은 기간 2768억 원으로 37.3% 쪼그라들었다.

같은 기간 대표적 수익성 지표인 영업이익률과 순이익률 역시 2018년 11.1%에서 2019년 9.3%로 1.8%포인트, 10.4%에서 7.3%로 3.1%포인트씩 하락했다.

다만, 재무건전성 지표는 꾸준히 개선세를 그리고 있는 것으로 나타나 위안을 삼았다.

금호석유화학의 3분기 기준 부채비율은 2017년 149.6%에서 2018년 115.1%, 2019년 76.%로 2년 새 73.2%포인트 감소했다. 이 기간 차입금 의존도는 42.4%에서 32.7%, 26.1%로 16.3%포인트 하락했다. 두 지표 모두 통상 안정적이라고 평가되는 기준인 100%, 30%를 하회하고 있다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]