한국조선해양, 새해벽두 잇단 신규수주…조선3사 중 최대

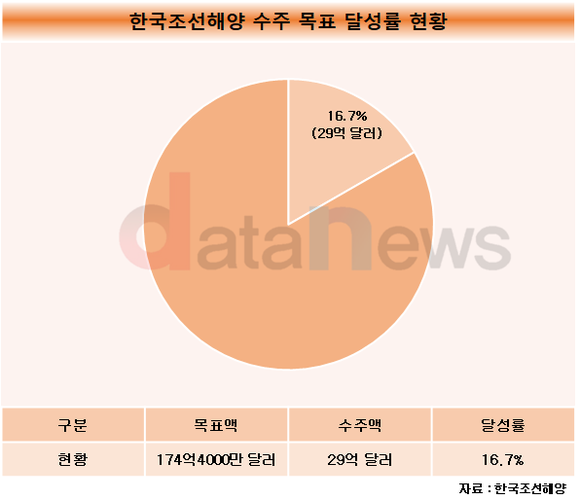

1월누적 수주액 29억 달러, 올해 목표 16.7% 달성…조선빅딜 무산, 재무개선에 오히려 호재?

한국조선해양이 올해 들어 꾸준히 신규수주를 따내고 있다. 조선 3사 중 가장 많은 수주를 따냈다. 누적 수주액은 29억 달러로, 연간 목표의 약 17%를 달성해냈다.

28일 데이터뉴스가 한국조선해양의 수주액 현황을 분석한 결과, 이 기업은 올해 들어 총 29억 달러의 수주를 따냈다. 한국조선해양은 올해 조선해양 부문 수주 목표를 174억4000만 달러로 수립했는데, 목표의 16.7%를 달성해냈다.

대우조선해양은 현재까지 총 9억7000만 달러의 수주를 따내며, 그 뒤를 이었다. 삼성중공업은 아직까지 수주 소식이 없다.

한국조선해양은 지난해에도 총 228억 달러를 수주하며 연간 목표인 149억 달러를 초과 달성한 바 있다. 이에 향후 2~3년치의 선박 물량을 확보해놓은 상태다.

이 가운데 최근 자회사인 현대중공업과 대우조선해양의 인수합병이 최종적으로 무산되면서 당장은 재무부담이 해소됐다는 평가를 받고 있다.

기업결합 계약 당시 산업은행은 소유하고 있는 대우조선해양 보통주 55.7%를 조선통합법인인 한국조선해양에 현물출자하고 그 대가로 신주를 받기로 했다. 그런데 기업결합이 무산, 대우조선해양으로의 증자 계획이 철회되면서 1조5000억 원을 여유자금으로 확보하게 됐다.

업계에서는 한국조선해양이 현재 보유 중인 자금들을 연구개발(R&D) 중심의 친환경 신기술 투자와 신사업, 조선업의 미래기술 확보 등 조선 경쟁력 강화를 위해 사용할 것으로 전망하고 있다.

다만 한국조선해양의 역할이 애매해질 수도 있다는 평가도 제기된다. 대우조선해양의 최대주주인 산업은행인 산업은행은 2019년 현대중공업을 인수 후보자로 확정하고 현물출자 방식으로 대우조선해양을 매각하기로 결정했다.

기업 결합 심사를 세 차례나 유예한 유럽연합(EU)은 지난 13일(현지 시간) 액화천연가스(LNG) 운반선 시장 독점을 이유로 두 기업의 기업결합을 승인하지 않기로 했다고 공식 발표했다. 이에 한국조선해양은 하루 만인 지난 14일 대우조선과의 기업결합 신고를 철회했다고 발표했다.

한국조선해양은 대우조선해양 인수를 위해 설립된 중간지주사다. 현대중공업그룹의 지배구조는 조선 빅딜을 추진하면서 '현대중공업지주→한국조선해양→현대중공업·현대삼호중공업·현대미포조선'으로 변경됐다. 물적분할 과정에서 현대중공업은 비상장사가 됐지만, 지난해 다시 상장하면서 한국조선해양의 지위가 다시 애매해졌다. 주식 투자 기업이 두 개로 분산되면서 주식 가치가 기존보다 떨어졌다.

이 가운데 현대삼호중공업까지 연내 상장을 추진하기로 하면서 한국조선해양의 투자 매력이 떨어질 수도 있다는 우려가 제기되고 있다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]