빚내서 코웨이 되찾는 웅진…막대한 외부자금 부메랑 우려

윤석금 회장 숙원 풀었으나 인수자금은 웅진과 코웨이 모두에게 부담

[데이터뉴스=강동식 기자] 윤석금 웅진 회장이 숙원인 코웨이 되찾기에 성공했지만, 자칫 웅진과 코웨이 모두 어려움에 빠질 수 있다는 우려가 제기되고 있다. 신규 사업자들의 잇따른 등장으로 국내 렌털 시장 경쟁이 치열해진 가운데 인수자금으로 쓰일 막대한 빚이 웅진은 물론 코웨이의 발목까지 잡을 수 있기 때문이다.

웅진그룹 주력 계열사 웅진씽크빅은 최근 코웨이홀딩스가 보유한 코웨이 주식 22.17%를 1조6849억 원에 인수하는 내용의 주식매매계약을 체결했다고 공시했다.

웅진씽크빅은 인수자금의 55%인 9300억 원을 코웨이 주식을 담보로 한 대출로 마련할 예정이다. 또 주식 및 주식연계채권 성격의 자본유치를 통해 재무적 투자자로부터 3800억 원을 조달할 예정이다.

전체 인수금액의 약 78%인 1조3000여 억 원을 외부에 의존하는 것으로, 웅진씽크빅의 보유현금이 1000억 원 미만인 상황에서 규모가 훨씬 큰 코웨이를 인수하기 위한 불가피한 선택이다.

11월 8일 현재 코웨이의 시가총액은 약 5조600억 원 수준으로, 웅진그룹의 상장 계열사인 웅진(약 1800억 원), 웅진씽크빅(약 1500억 원), 웅진에너지(약 540억 원)의 시가총액 합계보다 13배 이상 크다.

이와 관련, 한국신용평가는 웅진씽크빅이 대규모 부채금융을 통해 인수를 계획하고 있어 향후 차입부담이 매우 클 것으로 예상된다고 지적했다. 또 한국기업평가는 웅진그룹 지주사 웅진의 기업신용등급을 ‘BBB+/안정적’에서 ‘BBB+/부정적검토’ 대상에 등록했다.

한국신용평가에 따르면, 웅진씽크빅의 부채비율과 차입금의존도는 6월 말 현재 각각 74.4%, 16.9%로 양호하다. 하지만, 코웨이 인수가 웅진 측 계획대로 완료되면 각각 246.9%와 64.8%로 크게 늘어나게 된다.

자금력이 크게 부족한 웅진의 코웨이 인수는 코웨이에게도 큰 부담이 될 전망이다. 웅진이 떠안을 부채금융 원금과 이자 부담이 상당부분 코웨이로 전가될 가능성이 크기 때문이다.

이에 따라 코웨이는 웅진 측의 금융비용 충당과 차입금 상환을 위해 높은 배당률을 유지할 것으로 예상되며, 주가 부양을 위한 자사주 매입도 적극적으로 시행할 가능성이 있다.

코웨이는 그동안 국내 렌탈시장 1위를 굳건하게 지키며 20%에 육박하는 영업이익률을 유지해와 당분간 고배당 정책을 유지할 여력이 있는 것으로 평가된다.

하지만, 최근 SK매직, LG전자 등 자금력이 풍부한 신규 사업자가 잇따라 뛰어들어 렌털 시장 경쟁이 치열해지고 있는 점이 향후 변수가 될 전망이다.

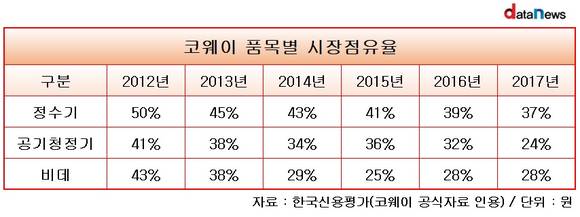

이미 코웨이의 렌털 시장점유율이 지속적으로 하락하면서 위상이 예전만 못하다는 평을 받고 있다. 코웨이의 국내 정수기 시장점유율은 2012년 50%에서 지난해 37%로 하락했고, 공기청정기 시장점유율도 41%에서 24%로 떨어졌다.

그동안 취급 품목이 다양해지고 시장규모가 확대되면서 점유율 하락에도 실적 성장세를 유지해왔지만, 시장이 포화돼 사업자간 가입자 뺏기 경쟁이 본격화되면 대기업에 비해 자금력이 부족한 코웨이의 경쟁력이 떨어질 수 있다는 우려가 나오고 있다.

lavita@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]