티몬, 건전성·수익성 지표 모두 마이너스…이재후 대표, 돌파구 주목

매출만 증가, 영업이익·당기순이익 적자 폭 확대...자본잠식 지속, 재무제표 곳곳 빨간불

티몬이 대규모 손실을 기록하며 자본잠식을 벗어나지 못했다. 매출 증가에도 불구하고 영업이익과 당기순이익 적자 규모는 확대됐고, 유동성비율은 10%대까지 떨어졌다. 현금성 자산은 1년 사이 74%가량 급감한 반면, 단기 금융 부채는 급증하면서 건전성에도 빨간불이 켜졌다.

그러나 이와 같은 재무지표 악화에도 불구하고, 지난해 티몬이 가장 활발히 투자한 분야가 단기금융상품 부문인 것으로 드러나 예의 주시된다.

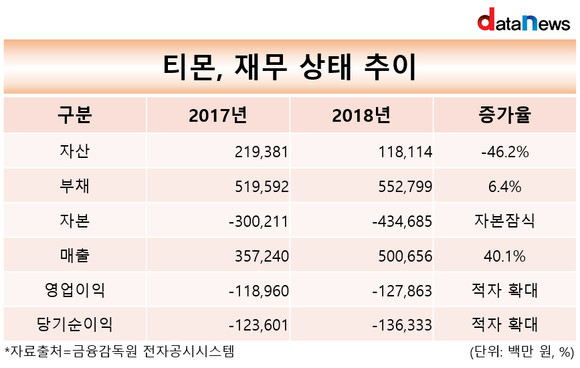

29일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 티몬의 재무제표를 분석한 결과, 지난 2018년 기준 티몬의 매출 규모는 5006억 원, 영업이익 -1278억 원, 당기순이익 -1363억 원으로 집계됐다. 직전년도(매출 3572억 원, 영업이익 -1189억 원, 당기순이익 -1236억 원) 대비 매출 규모는 40.1%가량 급증했지만 영업이익과 당기순이익 적자 규모는 각각 89억 원, 127억 원씩 확대됐다.

티몬은 누적 적자폭이 커지면서 지난해에도 자본잠식을 벗어나지 못했다.

지난해 티몬의 자산 규모는 1181억 원인데, 부채가 5527억 원, 자본 규모가 -4368억 원이다. 결손금 규모는 -8303억 원으로 직전년도(-6949억 원)보다 1354억 원 증가했다.

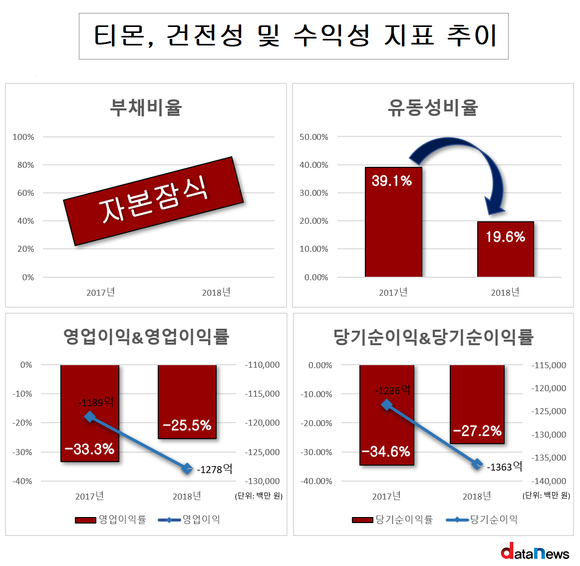

부채가 큰 폭으로 증가한 반면 자본 규모는 쪼그라들면서 유동성비율도 악화됐다.

유동성비율이란 기업의 단기 지급능력을 판단하는 대표적인 지표 중 하나다. 지난 2018년 티몬의 유동자산은 930억 원, 유동부채는 4756억 원으로 유동성비율은 19.6%다. 통상 적정 비율로 판단하는 100~200%에 한참 미치지 못하는 수준인데다 직전년도(유동자산 1836억 원, 유동부채 3572억 원) 유동성비율 39.1%보다 19.5%포인트나 감소한 상태다.

영업이익과 당기순이익 적자 규모는 확대에도 불구하고, 매출이 큰 폭으로 증가하면서 이익률은 다소 개선됐다.

2017년 -33.3%였던 티몬의 영업이익률은 지난해 -25.5%로 7.8%포인트 상승했다. 같은 기간 당기순이익률 역시 34.6%에서 27.2%로 7.4%포인트 올랐다.

그러나 적자 규모가 1년 사이 영업이익은 89억 원, 당기순이익은 127억 원이나 늘어난데다, 두 이익률 모두 마이너스 20%대에 머물고 있어 본질적인 체질 개선에는 실패했다는 평가가 지배적이다.

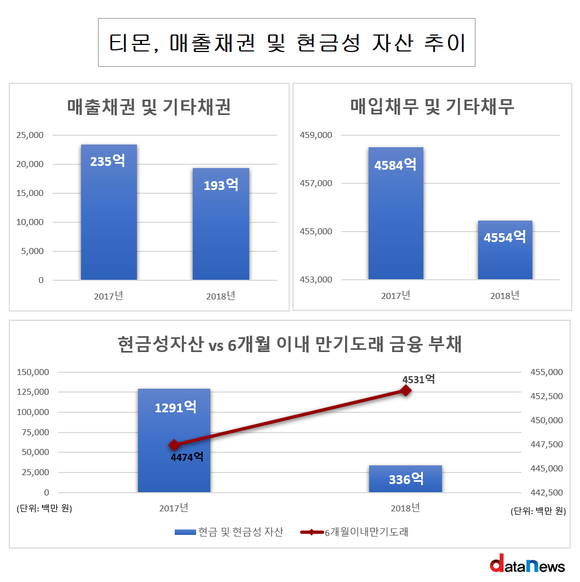

특히 지난해 기준 6개월 이내에 도래하는 만기 금융 부채의 규모가 보유하고 있는 현금성자산의 13배에 달해 근본적인 대책 마련이 시급한 상태다.

2018년 티몬이 보유하고 있는 현금성 자산의 규모는 336억 원으로 직전년도(1291억 원) 대비 73.9% 감소했다. 반면 같은 기간 6개월 이내 만기가 도래하는 금융 부채의 규모는 4474억 원에서 4531억 원으로 1.3% 증가했다. 즉 보유하고 있는 현금성 자산보다 당장 갚아야 할 부채의 규모가 더 큰 셈이다.

6개월 이내 만기가 도래하는 금융부채의 경우 매입채무 및 기타채무 비중이 가장 컸는데, 전체 부채 4531억 원 가운데 98.2%인 4450억 원이 매입채무 및 기타채무에서 발생했다. 이 외에도 차입금이 77억 원, 전환사채가 3억 원가량 존재했다.

매입채무는 '외상값'으로 매입한 상품 및 용역의 값을 지불하지 않아 부채로 잡히는 부분을 의미한다. 티몬의 경우 이 매입채무 및 기타채무가 1년 매출 규모에 육박한다.

실제로 지난해 기준 티몬의 매출규모는 5006억 원, 매입채무는 4554억 원으로 두 항목의 격차는 452억 원에 불과하다.

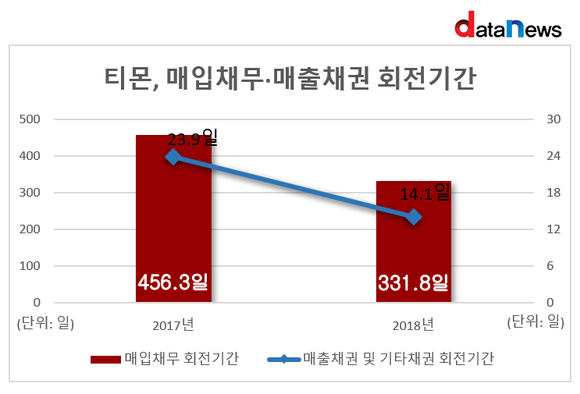

매입채무의 회전기간이 300일을 넘는 점 역시 눈에 띈다.

매입채무의 회전기간은 티몬에 상품 또는 용역을 판매한 판매자 또는 협력사에 대금을 지급하는데 걸리는 기간을 의미한다.

지난 2018년 기준 티몬의 매입채무 회전기간은 331.8일이다. 직전년도(456.3일)와 비교하면 124.5일가량 줄어들었지만, 여전히 대금 지급까지 소요되는 시간이 11개월에 육박한 상태다.

반면 티몬이 기업활동으로 인해 발생한 수익 가운데 받지 못한 외상매출 및 받을 어음, 즉 매출채권 회전 기간은 2주 정도로 나타났다.

지난해 티몬의 매출채권 규모는 193억 원으로 직전년도(233억 원) 대비 17% 감소했는데, 회전기간은 23.9일에서 14.1일로 9.8일 감소하면서 2주로 단축됐다.

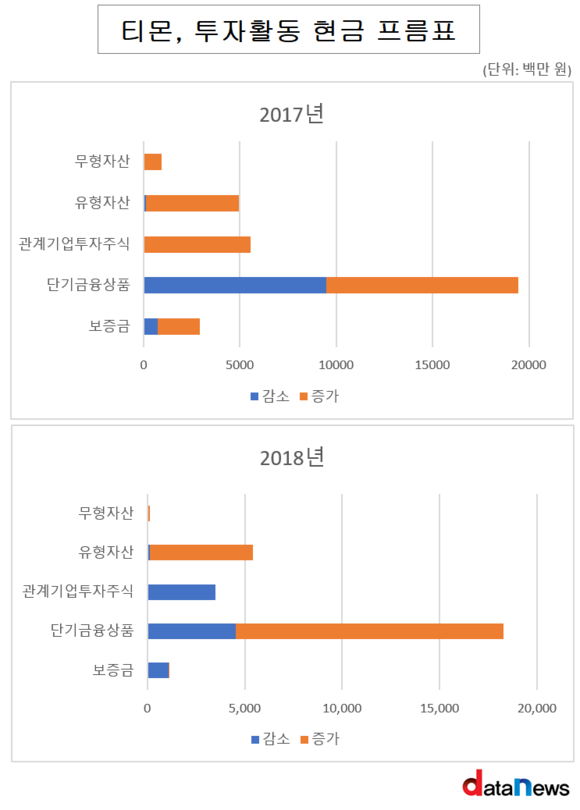

이러한 지표 악화에도 불구하고 티몬은 지난해 단기금융자산에 가장 활발한 투자를 진행한 것으로 나타났다.

단기금융자산은 유동자산 중 한 항목으로, 단기적 자금운용 목적으로 활용되는 정기예·적금과 주식·사채 등과 같은 유가증권, 양도성예금증서(CD) 등이 여기에 포함된다.

2018년 기준 티몬의 단기금융자산 규모는 193억 원으로 총 자산(1181억 원)의 16.4%에 달한다. 직전년도 98억 원이었던 단기금융상품 규모가 1년 새 96.7%가량 증가하면서 전체 자산에서 차지하는 비중도 4.5%에서 16.4%로 11.9%포인트 증가한 상태다.

금융감독원 전자공시시스템에 따르면 티몬의 2018년 기준 단기금융상품 취득 규모는 137억 원, 처분 규모는 45억 원이다. 투자활동으로 인한 현금흐름 중 단기금융상품의 취득·처분 규모가 가장 큰 점을 미루어 볼 때 티몬의 투자 부문 가운데 단기금융상품의 투자가 가장 활발히 진행되고 있음을 알 수 있다.

실제로 티몬의 투자활동 내역 중 유형자산의 경우 처분 규모 1억 원, 취득 규모 52억 원으로 1년 동안 거래 규모가 53억 원에 그쳤다.

이에 따라 지난해 10월 취임한 이재후 티몬 대표이사의 경영 돌파구가 주목된다.

1981년생인 이 대표는 동종업계 최고경영자(CEO) 가운데서도 젊은 편에 속하는 인물이다. 서울대 산업공학과를 졸업하고 스탠퍼드대 대학원에서 경영학 석사 학위를 취득했으며 베인앤컴퍼니, 빙글 성장 전략이사, 티몬 사업전략실장, 티몬스토어 그룹장 등을 거쳤다.

이 대표는 소셜커머스의 핵심 사업 중 하나인 큐레이션 딜 비즈니스와 관리형 마켓플레이스 사업을 성공적으로 이끈 인물로 평가받고 있다. 업계에서는 이 대표가 이러한 경험을 토대로 흑자 전환에 성공하고 경영 지표를 개선시킬 수 있을지 주목하고 있다.

박시연 기자 si-yeon@datanews.co.kr

이에 따라 지난해 10월 취임한 이재후 티몬 대표이사의 경영 돌파구가 주목된다.

1981년생인 이 대표는 동종업계 최고경영자(CEO) 가운데서도 젊은 편에 속하는 인물이다. 서울대 산업공학과를 졸업하고 스탠퍼드대 대학원에서 경영학 석사 학위를 취득했으며 베인앤컴퍼니, 빙글 성장 전략이사, 티몬 사업전략실장, 티몬스토어 그룹장 등을 거쳤다.

이 대표는 소셜커머스의 핵심 사업 중 하나인 큐레이션 딜 비즈니스와 관리형 마켓플레이스 사업을 성공적으로 이끈 인물로 평가받고 있다. 업계에서는 이 대표가 이러한 경험을 토대로 흑자 전환에 성공하고 경영 지표를 개선시킬 수 있을지 주목하고 있다.

박시연 기자 si-yeon@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]