KCC, 실리콘 사업 부진에 흔들…영업이익 절반으로 뚝

실리콘부문 1분기 영업이익, 원자재 가격 상승과 수요 하락 영향 88.2%↓…향후 전망도 불투명

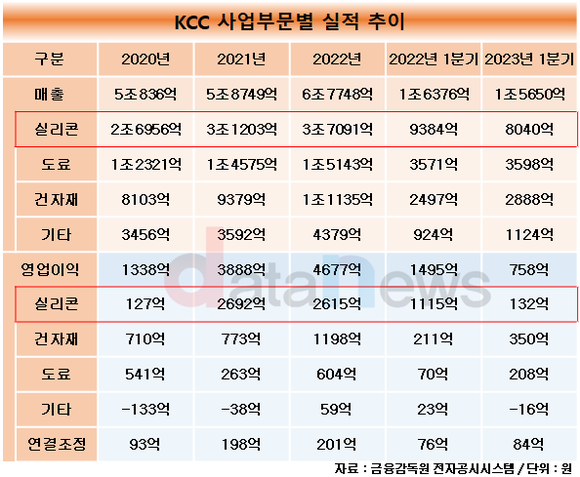

KCC가 실리콘 사업 부진으로 인해 전년 대비 실적이 크게 감소했다. 도료, 건자재 등 기존 사업들이 영업이익을 늘렸지만, 전체 매출 중 절반 이상을 차지하고 있는 실리콘 부문이 부진, 하락세를 면치 못했다.

14일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 KCC의 분기보고서를 분석한 결과, 올해 1분기 영업이익이 758억 원으로 집계됐다. 전년 동기(1495억 원) 대비 49.3% 감소했다.

KCC의 사업부문은 크게 건자재, 도료, 실리콘으로 구분된다. 이 중 실리콘은 KCC의 신사업으로, 2018년 모멘티브를 인수하면서 본격적인 사업 확대를 알렸다. KCC는 모멘티브 인수를 기반으로 세계 2위 실리콘 업체로 급부상하게 됐다.

이를 기반으로 실리콘은 기존 주력 부문을 제치고 가장 많은 매출을 거두고 있다. 주력 제품인 유기실리콘을 중심으로 매출을 늘렸다. 유기실리콘은 고부가가치 사업으로 범용성이 높다는 특징을 갖고 있다. 올해 1분기에는 전체 매출 중 51.4%가 실리콘에서 발생했다.

다만 지난해 하반기부터는 부진한 성적을 거뒀다. 원자재인 메탈 실리콘 가격이 급등한 가운데 재고가 풀리면서 제품 가격이 하락했다. 수요가 감소했던 점도 악영향을 끼쳤다.

연간 영업이익은 2615억 원으로, 2021년(2692억 원) 대비 2.9% 감소했다.

올해도 수익성 부진이 이어졌다. 올해 1분기에는 132억 원의 영업이익을 거두는 데 그쳤다. 전년 동기(1115억 원)과 비교하면 88.2%나 급감했다. 이에 대해 KCC 관계자는 "글로벌 경기침체가 이어졌고, 시설비와 전기료 등 유틸리티 비용이 증가한 데 영향을 받았다"고 설명했다.

매출의 절반 이상을 차지하고 있는 실리콘 사업의 영업이익 감소로 전사 영업이익 역시 전년 대비 하락했다. 건자재(211억→350억)와 도료(70억→208억 원) 등 기존 사업이 성장하며 감소폭을 줄였지만 전년 대비 반토막났다.

전반적인 시장 침체 상황인 만큼 향후 전망 역시 불투명하다. 다만 업계에서는 중국 내수 부양 정책으로 실리콘 상황이 기대된다고 내다보고 있다.

한편, 실리콘 사업은 1분기 매출도 전년 대비 감소했다. 8040억 원으로, 전년 동기(9384억 원) 대비 14.3% 줄었다. 이 기간 전사 매출도 1조6376억 원에서 1조5650억 원으로 4.4% 줄었다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]