KCC, 실리콘 부진에 울상…영업이익 줄고 부채 늘고

건자재·도료 잘 나가는데 실리콘 사업은 1~3분기 411억 영업손실…차입금·부채비율 상승세 뚜렷

![[취재] KCC, 실리콘 부진에 울상…이익 하락·부채 증가 견인](/data/photos/cdn/20231250/art_1702371891.png)

KCC가 올 들어 실리콘 사업 부진에 따른 실적 하락에서 벗어나지 못하고 있다. 다른 사업들이 호조를 보였지만, 실리콘 사업이 적자를 내며 영업이익을 끌어내렸다.

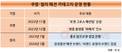

14일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 KCC의 분기보고서를 분석한 결과, 올해 3분기 누적 영업이익은 2546억 원으로 집계됐다.

KCC의 사업부문은 건자재, 도료, 실리콘으로 구분된다. 이 중 실리콘은 KCC의 신사업으로, 2019년 모멘티브를 인수하면서 본격적으로 뛰어들었다. KCC는 모멘티브 인수를 통해 세계 2위 실리콘 기업으로 부상했다.

실리콘 사업은 인수 초기 주력 제품인 유기실리콘을 중심으로 매출을 늘렸다. 다만 지난해 하반기부터 원자재인 메탈 실리콘 가격이 급등한데다 공급 과잉으로 제품 가격이 하락하며 어려움을 겪고 있다.

![[취재] KCC, 실리콘 부진에 울상…이익 하락·부채 증가 견인](/data/photos/cdn/20231250/art_1702371895.png)

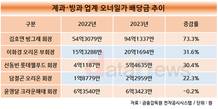

올해 1~3분기 실리콘 사업은 411억 원의 영업손실을 내 적자전환했다. 지난해 같은 기간에는 2469억 원의 영업이익을 올렸다. 올해 상반기에 이미 28억 원의 영업손실을 낸 실리콘 사업은 3분기에 383억 원의 손실을 기록, 적자폭이 크게 늘어났다.

건자재, 도료 등 기존 사업들이 영업이익을 늘린 가운데 실리콘 사업의 하락세가 더 두드러졌다. 건자재 사업의 영업이익은 지난해 1~3분기 888억 원에서 올해 1~3분기 1412억 원으로 59.0% 증가했고, 같은 기간 도료 사업은 498억 원에서 1291억 원으로 159.2% 늘었다.

실리콘 사업의 부진으로 전사 영업이익도 하락세를 면치 못했다. 올해 3분기 누적 전사 영업이익은 전년 동기(4101억 원) 대비 37.9% 감소했다.

향후 전망도 부정적이다. KCC는 고부가가치 실리콘 중심의 제품 믹스 개선과 신규 시장 개척을 통해 수익성을 높인다는 전략을 세워놓고 있다. 하지만 중국발 공급과잉이 계속돼 내년까지 실리콘 사업의 불황이 이어질 것으로 전망되고 있다.

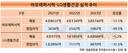

실리콘 사업 인수 당시 늘어난 부채 부담이 지속되는 것도 주목된다. KCC는 2019년까지 부채비율을 100% 이하로 유지했지만, 모멘티브 인수 대금의 절반이 넘는 2조 원 가량을 차입금으로 채우면서 재무안정성이 약화됐다.

KCC의 부채비율은 지난해 말 136.3%에서 올해 9월 말 144.0%로 7.7%p 상승했다. 같은 기간 3조4134억 원에서 3조9116억 원으로 14.6% 늘었다. 특히 만기가 1년 이내인 단기차입금과 유동성장기차입금이 각각 5143억 원, 105억 원에서 9951억 원, 4518억 원으로 93.5%, 4184.7%씩 증가했다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]