대우조선 구조조정 현실화, 시중은행 손실 불가피

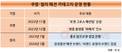

시중은행 무담보대출채권 7000억원...하나은행 5000억원 보유 부담

[데이터뉴스=박시연 기자] 대우조선해양 사채권자 집회가 열흘 앞으로 다가온 가운데, 이 회사 구조조정안 추진으로 인한 시중은행들의 손실이 불가피할 것으로 보인다. 특히 KEB하나은행은 무담보대출채권 비중이 가장 많아 손실 우려가 크다.

대우조선해양 사채권자 집회는 오는 17, 18일 열린다.

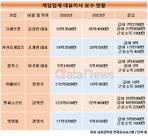

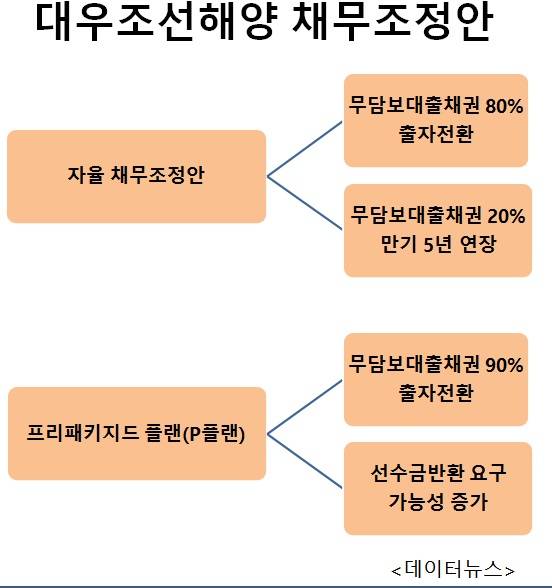

지난해 불안한 금융 시장과 국정혼란 사태에도 불구하고 호실적을 기록했던 시중은행들은 대우조선해양 구조조정안에 따라 무담보대출채권을 출자전환할 경우, 대규모 손실과 BIS 비율 감소가 예상된다.  금융당국이 제시한 대우조선해양 채무조정안은 무담보대출채권의 80%를 출자전환하는 내용이 골자다. 나머지 20%에 대한 무담보대출채권 역시 만기를 5년 연장해줘야 한다. 해당 조정안이 시행되면 시중은행들은 약 7000억 원에 달하는 무담보대출채권의 80%에 해당하는 5600억 원 가량을 출자전환해야 하는 셈이다.

금융당국이 제시한 대우조선해양 채무조정안은 무담보대출채권의 80%를 출자전환하는 내용이 골자다. 나머지 20%에 대한 무담보대출채권 역시 만기를 5년 연장해줘야 한다. 해당 조정안이 시행되면 시중은행들은 약 7000억 원에 달하는 무담보대출채권의 80%에 해당하는 5600억 원 가량을 출자전환해야 하는 셈이다.

출자전환이란 기업의 재무구조 개선을 위해 부채를 주식으로 전환하는 것으로 기업 구조조정의 사회적 비용을 최소화할 수 있으나 BIS(위험자산대비 자기자본비율)에 부정적 영향을 받을 가능성이 크다.

현재 KEB하나은행은 약 5000억 원 가량의 무담보채권을 보유하고 있는 것으로 알려져 있다. 정부의 요구에 따라 80%를 출자전환 할 경우 4000억 원에 해당하는 채권을 주식으로 전환해야 한다.

지난해 전산통합을 성공적으로 마무리 짓고 본격적으로 리딩뱅크 경쟁에 나서는 하나은행으로서는 부담으로 작용할 가능성이 크다.

정부가 대우조선해양의 주식 거래 재개를 추진할 것으로 알려져 있으나 이 역시 주가가 전환가격 이하로 하락할 가능성이 높아 손실이 우려되고 있는 상황이다.

BIS비율 역시 빨간불이 켜졌다. 위험자산(부실채권) 대비 자기자본비율을 의미하는 BIS비율은 최소 8% 이상을 유지하도록 되어 있다. 만약 출자전환된 주식 전부가 손상차손으로 인식되면 이익잉여금이 줄어 BIS비율이 감소한다. 손상차손이란 시장가치의 하락 등으로 미래 가치가 장부가격보다 낮아질 가능성이 있는 경우 재무제표상 손실로 처리하는 것을 의미하기 때문이다.

가장 큰 변수는 주요 사채권자인 국민연금공단이다. 채권은행들이 금융당국이 제시한 조정안에 동의했으나 국민연금공단은 프리패키지드 플랜(P플랜) 시행을 원하고 있는 것으로 알려졌다. P플랜이란 워크아웃과 법정관리를 결합한 기업구조조정 모델이다.

현재 국민연금은 대우조선 회사채 전체 발행잔액의 약 30%에 달하는 3900억 원을 보유하고 있다. 국민연금은 금융당국이 제시한 구조조정안이 시행될 경우 대우조선 회사채 50%를 주식으로 받고, 나머지 50%는 만기를 3년 연장한다. 그러나 P플랜의 경우 채권 발행자인 대우조선에 손해배상 소송을 제기할 수 있게 되면서 손실 보전이 가능하다. 국민연금이 P플랜을 고집할 수 밖에 없는 이유다.

반면 채권은행들은 P플랜이 시행되면 출자전환 비율이 90%까지 늘어나고 남은 대출채권에 대한 충당금 부담도 높아진다. 또 P플랜 시행시, 선박조건계약이 파기되면서 선주가 선수금반환(RG콜)을 제공한 금융사에 대해 선수금반환을 요구할 가능성이 있다. KEB하나은행을 비롯한 채권은행들이 P플랜보다 자율채무조정을 선호하고 있는 까닭이다.

만약 사채권자 집회에서 국민연금 등의 반대로 채무 재조정안이 부결되면 대우조선은 P플랜에 들어가게 된다.

si-yeon@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]