[데이터뉴스=안신혜 기자] 하이트진로(대표 김인규)가 회사채 1800억을 발행한다고 6일 밝혔다. 회사채는 3년만기로 금리는 개별 민평금리 -5bp이다.

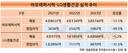

하이트진로는 공모채 1300억원어치 발행을 앞두고 지난 5일 수요예측을 실시한 결과, 수요예측 결과 발행 목표 1300억원의 두 배에 달하는 총 2540억원의 자금이 몰렸다.

하이트진로는 공모채 수요예측 시 민평금리에서 -15bp~15bp로 금리밴드를 설정했었고, 수요예측 흥행에 성공해 내부논의를 거쳐 총 1800억원의 회사채를 발행하기로 했다.

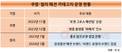

하이트진로에 따르면 하이트진로의 회사채 공모는 수요예측이 도입된 2012년 이후 지속적으로 주목 받아왔다. 2014년부터 매년 모두 오버부킹이 이루어지며 흥행에 성공했다. 있다.

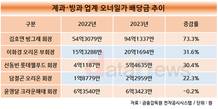

하이트진로 관계자는 “안정적으로 성장세를 보이고 있는 소주사업의 기반과 동남아시아를 중심으로 한 해외시장에서의 성과가 투자자들에게 매력적이었던 것 같다”며 “지난해 출시한 필라이트가 성공하는 등 맥주사업도 성장이 예상되는 만큼 조만간 실적을 회복할 것으로 전망한다”고 말했다.

anna@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]