“소수 아닌 모두 위한 공평한 투자기회 제공이 펀블의 사명”

[인터뷰] 조찬식 펀블 대표 “사모펀드는 퇴보하는 모델, 일반인 위한 조각투자 확장성 커…내년 BEP 달성 목표”

▲조찬식 펀블 대표 / 사진=펀블

‘소수가 아닌 모두에게 공평한 투자 기회’

부동산 조각투자 플랫폼을 운영하는 스타트업 펀블의 홈페이지 가장 앞에 새겨진 문구다. 펀블은 이러한 가치 실현을 위해 전문가들이 미션을 수행하고 있다고 강조한다. 한 발 앞서 조각투자 서비스를 시작, 토큰 증권의 첫 번째 성공적인 매각·청산 사례까지 만든 펀블은 토큰 증권의 개막을 앞두고 가장 주목받는 스타트업 중 하나가 됐다. 국내외 유수 투자기관에서 커리어를 쌓은 뒤 펀블을 세운 조찬식 대표를 지난달 30일 서울 여의도 서울핀테크랩에서 만나 창업과정, 사업 현황과 목표, 그리고 토큰 증권 시장 성장을 위한 제언을 들었다.

-2019년 창업해 5년째다. 창업 과정은 어쨌나.

“부동산 펀드나 리츠 같은 경우는 그동안 일반적으로 기관투자자나 소수 고액 자산가에만 투자 기회가 주어졌다. 일반인도 소액으로도 간편하게 투자할 수 없을까 생각하던 중 2018년 블록체인 기술을 접했다. 이 혁신 기술을 활용하면 사회적으로 파급력을 가질 수 있겠다고 생각했고, 뜻을 같이한 친구들하고 사업을 시작했다.

그런데 증권성 자산이어서 법의 허들을 넘지 않으면 사업을 할 수 없는 게 명확해 고심하던 차에 금융위원회가 2019년 시작한 혁신금융 서비스 제도를 활용할 수 있겠다는 생각이 들었다. 2019년 7월 법인을 설립한 뒤 금융위원회와 지속적인 협의를 거쳐 2년 뒤인 2021년 5월 혁신금융 서비스 사업자로 지정받아 안정적으로 사업을 할 수 있는 토대를 마련했다.

저희는 부동산 관련 지분을 증권화해 일반인이 간편하게 소액으로도 투자할 수 있는 시장을 만들고 있다. 또 부동산 투자의 큰 단점이 환금성인데, 저희 플랫폼에서 운영하는 거래소를 통해 언제나 환금할 수 있는 사업 모델을 만들어 서비스하고 있다.”

-기존의 크라우드 펀딩 방식과 어떻게 다른가.

“일반인을 대상으로 공모 방식으로 청약받는 과정이다 보니 클라우드 펀딩과 연관지어 생각하는 분들이 있다. 하지만 기존의 P2P 대출의 경우 부동산 개발사업 같은데 대출해주는 대출 상품으로, 담보 가치가 훼손되거나 예상했던 담보 가치만큼 안 나오면 많은 손실을 보는 케이스가 있었다.

펀블의 부동산 조각투자는 준공 이후 실물 부동산만 투자상품으로 선정하기 때문에 부실 위험이 상당히 낮다. 부동산이라는 한정된 실물자산, 특히 희소성 있는 자산에 투자하기 때문에 굉장히 안정적인 수익을 추구할 수 있고 위험을 낮출 수 있는 대표적인 대체 투자 상품이라고 판단하고 있다.”

-소수의 고액 자산가를 대상으로 한 투자가 더 효율적일 수도 있는데, 스타트업을 창업해 블록체인 기반의 조각투자 플랫폼을 만든 이유는.

“기존의 사모펀드는 투자자 수가 49인 이하로 한정돼 있고 기관투자자나 고액 자산가들만 참여할 수 있어 어떻게 보면 확장성이 굉장히 떨어지는 사업모델이다. 단기적으로 비용을 들이지 않고 수익을 내기에는 이 방식이 훨씬 좋을 것이다. 하지만 길게 보면 기존 펀드 방식은 퇴보하는 모델이 될 것으로 본다.

반면, 블록체인 기반의 조각투자 플랫폼은 24시간 글로벌 투자자를 대상으로 자금을 모집할 수 있고 기술적으로 신뢰성, 안정성이 뒷받침된다는 전제 하에 정말 확장성이 커질 것으로 생각한다.”

▲사진=펀블 홈페이지

-현재 토큰 증권 거래는 분산 원장과 전산 원장에 모두 기록되나.

“그렇다. 거래가 일어나면 토큰 증권 거래를 저희 분산 원장에 기록하고, 증권사의 전산 원장에도 기록한다. 향후 법제화를 거쳐 토큰 증권이 제도권 안으로 들어오면 블록체인의 분산 원장에도 전자증권과 비슷하거나 준하는 법적인 권리력이 부여될 것이다.

이렇게 되면 원칙적으로 더 신뢰성 있는 기술을 우리가 적극적으로 활용할 수 있게 되고 일반인은 더 낮은 수수료와 비용으로 투자에 접근할 수 있게 될 것이다. 블록체인의 활용성이 점점 더 커질 것이다.”

-토큰 증권 법제화 진행과 관련해 제언하고 싶은 점은.

“소비자 보호를 위해 처음에는 보수적으로 접근하는 게 맞다고 생각한다. 다만 샌드박스 제도 안에서 투자금액 한도 등을 부여받고서 테스트하고 있는데, 문제가 발생하지 않는다는 전제 하에 1인당 2000만 원인 투자 한도를 좀 더 융통성 있게 적용하는 게 좋지 않을까 생각한다.

또 현재 토큰 증권 가이드라인에 간접적으로 퍼블릭 체인 사용에 제약이 되는 조건들이 있어 초기에는 프라이빗 체인 위주로 시장이 만들어질 가능성이 굉장히 높다. 그런데 글로벌 투자자들의 풀이 퍼블릭 체인 기반으로 형성돼 있어 향후 글로벌 시장을 선도하려면 퍼블릭 체인 사용에 관한 부분을 좀 더 고민하면 좋겠다고 생각하고 있다.”

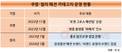

-현재 국내 조각투자 시장은 어떤 양상인가.

“부동산 분야에는 펀블을 포함해 3개 정도의 회사가 사업하고 있고, 그림, 음원 등 다양한 분야에서 조각투자 플랫폼 기업들이 활동하고 있다.

부동산 영역은 워낙 커 경쟁업체라기보다 같이 시장을 만드는 동업자로 생각하고 있다. 음원 등 다른 분야에서 활동하는 기업들 역시 시장을 만들어가는 개척자다. 누구든지 다 성공적으로 사업을 수행해 조각투자 시장이 커졌으면 하는 바람이다.”

▲조찬식 펀블 대표 / 사진=펀블

-펀블의 강점은 무엇인가.

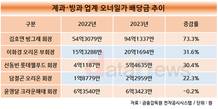

“상품화할 수 있는 물건을 잘 선별해 확보하고 안정적으로 금융 구조화한 뒤 매각을 통해 투자자들이 안정적인 수익을 충분히 실현할 수 있게 해주는 게 저희의 가장 큰 역량이라고 생각한다. 저를 비롯해 투자금융에 특화된 사람들이 함께 사업을 시작했다. 저희만 갖고 있는 부동산 투자 금융에 대한 전문성, 그리고 좋은 물건을 소싱할 수 있는 파이프라인을 굉장히 잘 갖춘 회사라고 판단하고 있다.

저희의 1호 상품인 잠실 롯데월드타워 시그니엘은 투자 8개월 만에 성공적으로 매각해 투자자들에게 10% 이상의 연환산 수익을 실현시켜줬다. 이런 부분은 물건을 잘 선별해 상품화하고 매각까지 잘 이끌어내는 저희의 전문성이 큰 바탕이 되지 않았나 생각한다.

혁신금융 서비스 사업자로서 선점효과가 매우 큰 것도 장점이다. 토큰 증권이 법제화를 거쳐 시행되는 시점은 내년 말이나 후년으로 예상하고 있다. 그 이전에는 증권 관련 법률을 준수하지 않으면 할 수가 없지만, 저희는 혁신금융 서비스 사업자로 지정받았기 때문에 서비스를 하고 있다.”

-대상 투자 물건 정하는 기준은.

“부동산은 가장 중요한 게 목이다. 여러 가지 개발 요소, 호재가 얼마나 많은 지역인지를 본다. 희소성과 상징성도 본다. 희소성 있고 상징성 있는 자산은 가격 방어력이 좋다. 또 수익형 상품의 경우 투자하는 자산을 임차한 기업의 재무건전성을 중요하게 본다. 수익을 안정적으로 배당해야 하기 때문에 이런 부분을 잘 판별해 진행하고 있다.”

-앞으로도 조각투자 대상을 부동산에 집중할 계획인가.

“부동산 영역이 워낙 크다. 실물 부분도 있고, 우리 건물을 담보로 하는 담보대출 영역도 있다. 이렇게 분산만 해도 굉장히 다양한 영역을 상품화할 수 있다. 다만 처음 개발할 때부터 예술품을 비롯해 다양한 기초자산을 언제든지 저희 플랫폼에서 유동화할 수 있는 시스템을 갖췄다. 우선 부동산에 초점을 맞추고, 토큰 증권이 제도화된 이후 시장 상황에 따라 다양한 자산으로 확장할 계획이다.”

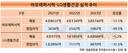

-손익분기점(BEP) 달성 계획은.

“단기적인 수익성보다는 중기적인 관점으로 접근하는 게 맞다. 하지만 영리법인이다 보니 BEP를 빨리 달성할 필요가 있다. 내부적으로는 빠르면 내년에 연간 BEP 도달하는 것이 목표다. 펀블은 부동산이라는 고액 자산을 취급하기 때문에 금액 규모가 크다. 비교적 소수 인력으로 접근할 수 있고, 초기에 세팅하고 개발하고 나면 비교적 추가 비용 부담이 적다. 이런 점 때문에 BEP에 좀 더 빨리 접근할 수 있다고 생각한다.

조각투자 플랫폼 사업은 좋은 콘텐츠나 상품을 제공하면 투자자가 많이 들어오고, 매출은 따라서 많이 올라간다고 생각한다. 이런 부분을 좀 더 잘 기획해 수익성을 뒷받침할 수 있게 만들어야 한다.”

강동식 기자 lavita@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]