동국제강, 인적분할 후 부채비율 안정화 뚜렷

동국제강, 미래 경쟁력 위해 인적분할 단행…동국홀딩스·동국제강·동국씨엠 모두 분할 후 모두 부채비율 낮춰

![[취재] 동국제강, 인적분할 이후 부채비율 안정세 뚜렷](/data/photos/cdn/20231249/art_1701765259.png)

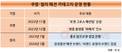

동국제강의 부채비율이 인적분할 이후에도 안정적인 수준을 유지하고 있다. 지주사인 동국홀딩스의 부채비율은 올해 9월 말 62.1%까지 낮아졌다.

7일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 동국홀딩스, 동국제강, 동국씨엠의 분기보고서를 분석한 결과, 세 기업의 올해 9월 말 부채비율은 각각 62.1%, 107.6%, 80.9%로 집계됐다.

동국제강은 지난해 말 인적분할을 공식화했다. 철강 부문을 열연 사업과 냉연 사업으로 전문화해 미래 성장동력을 발굴한다는 계획이었다. 이어 올해 5월 임시주주총회를 통해 인적분할을 가결하고 3개 회사로 쪼개졌다.

사업회사는 열연과 냉연 사업을 맡는 동국제강과 동국씨엠이 신설됐다. 기존 동국제강은 동국홀딩스로 변경됐다. 지주사로 그룹의 전략적 컨트롤타워 역할을 하고 있다.

동국제강은 2015년 부채비율이 200%를 넘는 등 재무건전성이 좋지 않았다. 브라질 고로 건설을 위한 대규모 투자와 후판 부문 적자 누적에 영향을 받았다. 국내 신용평가사들이 신용등급을 하락시키기도 했다.

동국제강은 최근 몇 년간 건설·가전 등 전방사업 호조와 조선사들의 수주환경 개선을 바탕으로 한 수익성 개선을 통해 재무건전성 강화에 속도를 내고 있다.

한 때 200%를 넘었던 부채비율을 2021년 말 127.6%, 2022년 말 96.3%로 낮췄다. 신용등급은 BBB(긍정적)에서 BBB+(안정적)으로 상향했다.

동국제강은 올해 들어서도 100% 미만의 부채비율을 유지하기 위해 힘썼다. 6월 들어 3개의 회사로 분할한 이후의 부채비율도 꾸준히 안정적인 수준을 유지하고 있다.

분할 이후 각 회사들의 부채비율이 개선되고 있는 점도 주목된다. 동국홀딩스는 6월 말 68.1%에서 9월 말 62.1%로 6.0%p 낮아졌다. 같은 기간 동국제강(121.5%→107.6%)과 동국씨엠(87.5%→80.9%)도 각각 13.9%p, 6.6%p 낮췄다.

이들 회사는 부채를 줄이며 부채비율을 개선시켰다. 동국제강은 6월 말 1조9807억 원이던 부채를 3개월 새 1조8180억 원으로 8.2% 줄였다. 동국홀딩스와 동국씨엠도 각각 7.2%, 5.2% 부채 규모를 줄였다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]